개요

모든 투자의 책임은 투자자인 본인에게 있습니다. 여기서 얻은 정보들은 참고 용도로만 사용해주세요.

제가 갖고 있는 포트폴리오를 공유해드리려고 합니다. 포트폴리오에 큰 변화가 있거나 한 달에 한 번 포트폴리오 공유 카테고리에 새로 작성해서 올릴 예정이니 가장 최신 글을 확인해주시고 이전 글들은 어떤 생각을 가지고 있었는지 어떤 식으로 분석을 했었는지 현재 결과로 봤을 때 어땠는지를 참고하는 용도로만 사용해주세요.

당부의 말씀

제가 공유하는 포트폴리오를 그대로 따라 하지 마시고, 개별 종목 분석 관련 내용들을 비판적인 시선으로 바라보고 공부를 통해서 그에 대한 내용을 검증하셔야 합니다.

모두 본인만의 포트폴리오를 만들셔서 성투하시길 바랍니다.

이 점을 유의하셔서 제 포트폴리오를 참고해주세요.

나만의 투자 원칙

| 번호 | 원칙 |

| 1 | 투자의 원칙에 부합하는 경우에만 투자를 한다. |

| 2 | 제 1원칙을 반드시 지킨다. |

| 3 | 부채 비율이 400%가 넘거나, 유동/당좌 비율이 100% 넘지 않는 기업은 사지 않는다. |

| 4 | 지수를 추종하는 etf의 경우 목표 날짜(현재 : 2025-01-10) 까지는 절대 팔지 않는다. |

| 5 | 그 외 종목의 경우 내가 사야한다고 생각했던 이유가 변하기 전까지는 팔지 않는다. |

| 6 | 포트폴리오 비율에서 시장 지수 추종 ETF와 금을 제외한 종목이 차지하는 비율이 최대 15%를 넘지 않도록 한다. |

| 7 | 포트폴리오 비율에서 시장 지수 추종 ETF와 금을 제외한 종목의 전체 비율이 30%가 넘지 않도록 한다. |

포트폴리오

포트폴리오 비율

| 자산명 | 목표 비율 (퍼센트) |

| QQQ | 30% |

| SPY | 30% |

| II-VI | 10% |

| NVDA | 10% |

| VHT | 10% |

| 금 (KRX) | 10% |

평균 매수 단가 및 현재 주가

| 자산명 | 평균 매수 단가 | 현재 주가 |

| QQQ | 274.205 | 302.52 |

| SPY | 327.6517 | 366.73 |

| II-VI | 40.32 | 68.85 |

| NVDA | 494.35 | 518.89 |

| VHT | 212.7467 | 221.21 |

| 금 (KRX) | 69661 | 64770 |

특정 수치 판단 근거

| 특정 수치 | 판단 근거 |

| R&D 비율 | 비율이 25% 이상일 때 연구에 투자를 많이하고 있다고 판단 |

| 유동/당좌/부채 비율 | 유동/당좌 비율은 100% 이상, 부채 비율은 400% 이하인 기업이 괜찮다고 판단 |

NVIDIA (NVDA)

분석 내용들에 대한 생각

| 번호 | 내용 |

| 1 | 그래픽 카드 마켓 점유율 1위로, cuda를 이용한 인공지능 개발 생태계를 구축한 것이 미래 성장성으로 봤을 때 정말 좋다고 생각하며, VMware와 파트너 십 체결, 헬스케어 AI 슈퍼 컴퓨터 개발, CUDA를 통한 AI 생태계 구축을 통해 NVIDIA의 AI 시장 위치를 견고히 지킬 것으로 예상된다. |

| 2 | Data Center의 경우 성장성이 둔화되었다고 하지만, 아직도 미래 성장성이 나쁘지 않다고 생각한다. |

| 3 | Professional Visualizaiton, Automotive 또한 현재는 매출이 감소하고 있지만, 코로나가 마무리 되고 정상화된다는 것이 확실시 되는 내후년에는 괜찮아질거라고 생각한다. |

| 4 | 현재 기업이 갖고 있는 유동자산과 부채 비율이 너무나 훌륭함 |

| 5 | ARM에 대한 인수가 확정되었음, 만약 반독점 규제에 걸리지 않는다면, 더욱 더 높은 미래 성장성을 가질 수 있을거라고 생각함, ARM을 정상적으로 인수하지 못하더라도 NVIDIA가 갖는 미래 성장성이 훼손될 것 같지는 않음 |

| 6 | AMD의 신규 GPU 시리즈가 나왔는데 발표자료에 따르면 AMD가 더 좋다고 나와있다. 다만, 해당 자료는 AMD에서 작성하였기 때문에 실제로 제품이 출시되었을 때의 반응과 개별 GPU 시장의 점유율을 지속적으로 확인해야겠다. |

| 7 | NVIDIA가 현대와의 계약을 통해 Automotive 비즈니스 사업을 강화할 것으로 보인다. 이를 통해 Data Center와 Gaming 시장 뿐만 아니라 해당 시장 역시 NVIDIA의 주력 사업이 될 가능성이 존재한다. 앞으로 NVIDIA가 실적 발표를 할 때는 Automotive 부문의 매출도 꼼꼼히 확인해야겠다. |

| 8 | AMD, Intel, NVIDIA 등 여러 기업들이 AI 시장을 차지하기 위한 싸움을 점점 더 치열하게 하고 있다. NVIDIA가 최후의 승자가 될 지는 상황을 꾸준히 지켜봐야할 것 같다. |

| 9 | NVIDIA의 주가가 고평가되는 가장 큰 요인 중에 하나가 바로 Data Center의 지속적이고 혁신적인 성장률 때문이라고 한다. 단기적으로는 데이터 센터의 수요 둔화가 예상되는 만큼, Data Center 사업의 성장 속도가 둔화되지는 않는지에 대해서 꾸준히 확인할 필요성이 있어보인다. |

| 10 | Data Center에 대한 매출액 감소가 이어지고, 그래픽 카드 점유율을 AMD에 상당 부분 넘겨주고, Cuda를 포함한 NVIDIA의 인공지능 생태계에 대한 강점이 저하되었을 때 매도를 고민해야한다고 생각한다. |

사야하는 이유

1. 마켓 시장별 내용

| 시장 | 내용 |

| Gaming | 매출 51% CAGR +11% 시장 1위이며, 2위와의 이익 차이도 3배가 난다. 개별 GPU 시장 점유율 (NVIDIA, AMD 차이) 2020년 2분기 : NVIDIA : 78%, AMD : 22% (다시 NVIDIA가 격차를 벌렸음) 2019년 4분기 : NVIDIA : 68.92%, AMD : 31.08% 2019년 3분기 : NVIDIA : 72.92%, AMD : 27.08% 2020년에 코로나로 인한 게이밍 부문 매출 증가 임베디드 보드와 같은 저전력 프로세스는 ARM을 주로 사용하며, 엔비디아가 ARM의 기술을 이용해 독자 개발한 테그라 CPU가 있으며, 2016년 5억5900만 달러에서 2019년 15억5천만 달러로 거의 3배이상 증가하면서 높은 성장률을 보여주고 있다. (닌텐도 스위치의 매출이 18%정도 기여한 것으로 알려짐) 하지만 평가가 좋은지는 애매한 것 같다. |

| Data Center | 매출 27% CARG +53% 데이터센터 산업의 지속적이고 혁신적인 미래 성장성 (성장 속도가 둔화되었을 때는 주가에 큰 악재로 작용될 수 있음) 클라우드 고객사 : AWS, Ailibaba, Azure, Baidu Cloud, Google CloudPlatform, IBM Cloud, ORACLE, Tencent Cloud 슈퍼컴퓨터 마켓 점유율도 1위 (41%) Mellanox 인수 합병 (고성능 데이터 센터 컴퓨팅 선두 주자 회사) : 성장성이 좋은 회사로 보임 또한, 2020년 Q2에 처음으로 Gaming 매출을 넘어섰다. (Gaming : $1,654 / Data Center : $1,752) 신규 Ampere GPU의 출시 효과가 반영됐음 새로운 종류의 프로세서 DPU(데이터 처리 장치)를 발표했다. A100 80GB GPU를 발표했는데, 기존에 존재하던 A100 40GB GPU보다 메모리량을 2배 이상 증가시켰으며, 초당 2테라바이트 이상의 메모리 대역폭을 제공한다고 한다. |

| Professional Visualization (Quadro for Workstations) |

매출 11% CAGR +13% 워크스테이션 그래픽 시장 점유율을 90% 이상 차지하고 있다. 4천만명의 그래픽 디자이너들과 2천만명의 기업이 이용하고 있음 2020년 2Q에는 코로나로 인하여 재택 근무를 많이 했기 때문에 -34% QoQ매출액 하락을 보임. 다만, 원격 근무의 필요성이 대두됨에 따라 가상화 및 클라우드 기반 그래픽 솔로션의 수요가 증가하여 vGPU 예약이 전년대비 60% 증가했다. Siemens, Philips, General Electric 등 의료 및 공공분야에서 새로운 비즈니스를 확보하고 있다. |

| Automotive (DRIVE for Autonomous Vehicles) |

매출 6% CAGR +22% 현재 해당 비즈니스의 매출은 주로 인포테이먼트(정보와 엔터테인먼트의 합성어로 예를 들어, 인포테인먼트 시스템이 적용된 차량은 내비게이션을 통해 도로 정보를 안내해줄 뿐 아니라 운행 중인 지역 인근의 최근 맛집 정보를 공유하고 식당을 예약하는 등 IT 기술이 접목된 서비스 제공을 가능하게 한다)에서 발생한다. 향후, 자율 주행 차량 솔루션이 성장을 주도할 것으로 예상된다. 2020년 2Q에는 자동차 생산량 부진으로 인해 -28% QoQ 매출액 하락을 보임. 다만, 자동차 생산이 4월을 바닥으로 회복하기 시작하면서 코로나의 영향을 예상치(QoQ -40%)보다는 적게 받았다. 지능형 차량용 소프트웨어 파트너십을 Benz와의 체결했으며, 현대 그룹과의 계약을 통해 2022년부터 현대, 기아, 제네시스 차량 전체 모델에 NVIDIA DRIVE가 기본으로 제공될 것이라고 발표했다. 이러한 발표는 NVIDIA의 비즈니스 모델에 변화를 줄 것이다. NVIDIA Drive는 하드웨어 및 소프트웨어 구성 요소를 포함하며 AI를 사용하여 사용자들이 좀 더 편리하게 이용할 수 있도록 도와줄 것이며, 지속적인 업데이트를 통해 차량에 자율 주행 AI가 탑재될 가능성도 있다고 했다. 고객사 : Audi, BMW, BENZ, HONDA, TOYOTA, HyunDai |

2. AI 시장의 강자

| 번호 | 내용 |

| 1 | 자율 주행 차량, 고성능 게임, 인공지능 처리에 사용되는 것 중 NVIDIA 그래픽 카드가 탁월하며, cuda라는 플랫폼을 이용하여 인공지능에 사용되는 그래픽 카드의 생태계를 구축했다. |

| 2 | 구글의 TPU가 변수가 될 수 있음(아직까지 TPU의 실용성은 검증되지 못했다고 생각함) |

| 3 | VMware와 파트너 십 체결을 통해 VMware vSphere, VMware Cloud Foundation, VMware Tanzu 등 여러 플랫폼에서 Nvidia의 AI 칩이 더 잘 동작하도록 할 예정이다. 이를 통해 NVIDIA의 AI 시장 위치를 견고히 지킬 것으로 예상된다. |

| 4 | 외부 연구를 위해 설계 및 제작된 최초의 NVIDIA 슈퍼 컴퓨터 Cambridge-1 AI를 구축한다고 발표했으며, 약 5170만 달러를 투자할 계획이라고 한다. 또한 해당 슈퍼 컴퓨터는 연말에 온라인으로 출시될 예정이며, 영국의 의료 관련 회사(GSK, AstraZeneca, Guy`s 등등)들이 이미 활용할 계획이라고 한다. |

| 5 | 의약품 및 백신 개발 기업인 GSK의 AI 기반 연구소와의 파너십 체결을 발표했다. |

3. ARM 인수 확정(400억 달러)

| 번호 | 내용 |

| 1 | 아직은 반독점 규제가 가능하다. |

| 2 | ARM을 인수하면 CPU 기술의 진출뿐만 아니라 NVDIA가 ARM이 갖고 있는 저전력 프로세스의 생태계에 대한 큰 영향력을 가지게 됨 |

| 3 | ARM의 대체 기술 RISC-V라는 기술이 존재하지만, 아직은 시기상조 느낌이라고 함(확인 필요) |

| 4 | 다른 경쟁 업체(Intel, AMD, APPLE 등등..)가 NVDIA가 ARM을 인수할 수 있도록 가만히 냅둘지도 의문 |

| 5 | Apple이 앞으로 Mac에 ARM 칩을 넣는다고 했음 (수익 상승) |

ARM 인수와 관련한 여러 이슈

1. 영국 정부의 우려

| 번호 | 내용 |

| 1 | NVIDIA 인수 이후에도 ARM의 향후 IP 개발은 계속해서 영국 본사에서 이뤄질 것이며, 특허 또한 영국에 등록될 계획이라고 알림 |

| 2 | ARM의 기술 수출에 대한 권한 (통제, 규제 등)은 SoftBank, NVIDIA가 아닌 영국에 있음을 강조 |

2. 라이센스 관련한 독점 이슈

| 번호 | 내용 |

| 1 | NVIDIA는 인수 후에도 ARM의 IP/특허를 고객사에 공정하게 제공할 예정이며, 이전에도 CUDA 등 GPU 관련 기술을 외부 개발자들과 공유하는 등의 오픈 된 기업이었던 점을 강조 |

3. 반독점 규제 관련 중국 이슈

| 번호 | 내용 |

| 1 | 중국 언론 매체가 NVIDIA의 ARM 인수에 대해서 부정적인 여러 뉴스를 내보내고 있음. 실제 중국 내 언론이 정부의 통제를 받는 걸 생각해보면 어려울 수 있음 |

| 2 | 2018년 미국 칩 제조업체인 Qualcomm (QCOM)이 중국 정부의 승인 거부에 의해 네덜란드의 NXP Semiconductor (NXPI) 인수 계획을 취소한 사례가 있음 |

AMD, Intel과의 경쟁

1. GPU 경쟁

| 번호 | 내용 |

| 1 | AMD에서 RDNA2 아키텍처 기반의 Radeon RX6800(579달러), RX6800 XT(649달러)는 11월 8일 출시로 RX6900 XT(999달러)는 12월 8일 출시로 공개했다. |

| 2 | NVIDIA와 비교를 해보자면 RTX 3080(699달러)하고 RX6800 XT(649달러), 그리고 RTX 3090(1499달러)하고 RX6900 XT(999달러)가 경쟁 모델인데 가격면에서도 AMD가 저렴하게 나왔으며, 4K환경에서 Rage모드와 Smart Access Memory가 켜져있을 경우 AMD 성능이 더 좋게 나왔다고 발표되었다. 다만, 이는 자사의 발표자료이기 때문에 실제 제품의 성능 결과와는 다를 수 있다. |

2. AMD의 Xilinx 기업 인수 논의

| 번호 | 내용 |

| 1 | AMD가 현재 350억 달러에 Xilinx Inc 인수를 논의 중인 것으로 밝혀졌다. |

| 2 | AMD가 현재 Xiliinx에 관심을 가지는 이유는 인텔의 다양한 데이터 컴퓨터 자산들과 엔비디와의 GPU, Mellanox 인수건, ARM 인수에 대한 대응이나 방비인 것으로 보인다. 해당 기업을 인수할 경우 AI와 네트워크 산업까지 사업 분야를 확대할 가능성이 높아진다. |

3. Intel의 지속적인 AI 관련 기업 인수

| 번호 | 내용 |

| 1 | Intel이 고급 머신러닝 모델(ML) 개발을 전문으로 하는 이스라엘 기업 Cnvrg.io을 인수한 것으로 알려졌으며, 지난 번에는 SigOpt 기업을 인수했는데 해당 기업 역시 AI 기반 모델링 및 시뮬레이션 워크로드를 향상된 방식으로 실행할 수 있도록 지원하는 플랫폼을 제공한 것으로 알려졌다. |

| 2 | 이와 같이 Intel은 꾸준히 AI 관련 기업들을 인수하기 시작했는데, AI 사업을 강화함으로써 NVIDIA와 AMD와의 싸움에서 경쟁력을 갖추기 위한 것으로 보인다. |

Data Center 사업 관련한 단기적인 이슈

단기적으로는 데이터센터 수요의 둔화와 멜라녹스의 중국향 매출 감소 등의 우려가 있다.

R&D 비율 (R&D / Gross Profit * 100)

| 연도 | R&D 비율 |

| 2020-10-25 | 35.37% |

| 2020-07-31 | 38.8% |

| 2020-01-31 | 41.8% |

| 2019-01-31 | 33.1% |

| 2018-01-31 | 30.9% |

| 2017-01-31 | 36% |

유동/당좌/부채 비율

| 연도 | 유동 비율 | 당좌 비율 | 부채 비율 |

| 2020-10-25 | 392.2% | 351.5% | 75.3% |

| 2020-07-26 | 609.22% | 551% | 81% |

| 2020-01-31 | 767.4% | 712.5% | 41.9% |

| 2019-01-31 | 794.4% | 675.8% | 42.3% |

| 2018-01-31 | 802.7% | 733.7% | 50.5% |

| 2017-01-31 | 469.3% | 425.6% | 70.8% |

실적 발표

| 기준 날짜 | 실제 EPS | 예상 EPS | 실제 매출 | 예상 매출 |

| 2020/10 | $2.91 | $2.57 | $4.73B | $4.41B |

| 2020/07 | $2.18 | $1.97 | $3.87B | $3.65B |

Two Six (IIVI)

분석 내용들에 대한 생각

| 번호 | 내용 |

| 1 | 5G 시장과 전기차 시장의 확대가 확실시 되고 있기 때문에 미래 성장성이 극대화될 수 있다고 생각함 |

| 2 | APPLE의 VCSEL의 대체 공급 업체 중 하나인 Finisar을 인수했으며, IPhone에 들어가는 VCSEL의 개수 역시 증가하고 있고 전면 뿐만 아니라 후면에도 달릴 수 있다는 점에서 미래 성장성이 괜찮다고 생각함 |

| 3 | SiC 시장 역시 5G와 전기차 시장의 확대로 인한 어마어마한 성장성을 갖고 있는 것 같음 |

| 4 | 다만 높은 시장 점유율을 갖고 있는 광 모듈, SiC Wafer는 경쟁 업체가 다수 존재하며, VCSEL 시장 역시 Lumentum이라는 경쟁 업체가 존재하는 점에 있어서 시장 점유율과 해당 사항들을 지속적으로 확인해야한다고 생각함 |

| 5 | 현재 IIVI의 주가는 59.48달러로 전환가격인 47달러보다 많이 고평가된 상태이다. 전환사채를 가진 사람들은 당연히 더 많은 돈을 받을 수 있는 전환권을 행사할 것이고, 이를 통해 IIVI의 전체 주식 수가 늘어남에따라 기존 주주인 내 입장에서는 당연히 좋은 소식은 아닌 것 같다. IIVI가 갖고있는 모든 전환사채와 의무전환 우선주가 보통주로 전환될 경우 기존보다는 1700만주 가량 상승할 것이기 때문에 이를 염두에 두고 기업을 대해 고민해봐야겠다. |

| 6 | 광 모듈, SiC, VCSEL의 성장성이 둔화되거나 대체품이 개발되었을 때나 시장 점유율의 면에 있어서 많은 변화가 발생했을 때 매도를 고민해야 한다고 생각함 |

사야하는 이유

1. 5G 시장의 확대

| 번호 | 내용 |

| 1 | 2021년 기준 5G 시장 규모 : 350 ~ 360억 달러이며, 2030년 약 7,200억 달러까지 CAGR(연평균 성장률) +39.6% 성장할 것으로 전망한다. 5G에서 많이 쓰이는 광 모듈의 세계 1위 점유율(19%) 광모듈은 광 통신 네트워크에서 빛 신호 <-> 전기 신호로 변환해주는 역할을 한다. 신호를 주고받는 Transceiver, 신호를 전달하는 Cable, 신호를 증폭시키는 Amplifier 등을 판매함 광섬유의 경우 미국, 유럽은 15%정도만 차지하고 있기 떄문에 확장의 여지가 있음 |

| 2 | Finisar이라는 기업을 인수함으로써 Photonics 및 복합 반도체 회사들 중 1 ~ 2등을 다투고 있다. |

| 3 | ROADM 기술의 핵심 부품인 WSS와 PA를 투식스에서도 생산함, 회사 매출의 20%, CAGR +30% OADM : 다채널에서의 신호를 하나의 광섬유로 전달했다가 재분리, 경로를 변경하려면 오프라인에서 하드웨어를 직접 변경해야됨 ROADM : 네트워크 경로를 소프웨어로 즉시 변동 |

| 4 | 4G에서 20%정도 속도가 빨라지고 저지연성의 5G를 구현하기 위해서는 GAL 소재로 RF를 만들어야 하는데 SiC 기판으로 만든다. 그렇기 때문에 5G 시장이 확대되면 SiC도 많이 쓰일 수 밖에 없다. |

2. SiC 시장의 확대

| 번호 | 내용 |

| 1 | SiC 기판 -> Wafer -> Chip -> Module, Device가 된다. 모듈 시장이 연간 5억 달러정도 되는데, CAGR 50%로 2030년에는 300억 달러로 투식스는 전망하고 있다. 모듈 수요가 늘어나면 이를 만드는 기판의 수요 역시 늘어날 수 밖에 없기 때문에 좋다라는 의견임, 투식스도 SiC 생산량을 5년안에 5배 ~ 10배 늘릴 예정이다. |

| 2 | 수직 통합형 구조를 가짐 (재료부터 완성품까지 전부 만듬) SiC Substrates - SiC Epiwafers - SiC Chips - SiC Device - SiC Modules |

| 3 | 전기차 시장의 확대 2019년 연간 판매량 221만대 기록했으며, 2025년에 이르러 연간 판매량 약 1000 ~ 2000만대에 달할 것으로 예샹됨, 2035년 약 9000만대로 CAGR +20% 증가 전망 (전기차 시장) 전기차에서 많이 쓰이는 SiC Wafer 세계 3개 회사 중 하나 1위. Cree : 45% (1등인 Cree와는 차이가 꽤남) 2~3위. II-VI & ROMH : 35% (개별은 확인할 수 없었음) 최첨단 SiC epitaxial wafers 생산 업체인 Ascatron AB와 최대 300mm wafer에 대한 반도체 재료 가공 기술을 지원하는 INNOViON 인수 완료 (2020년 10월 5일) |

3. VCSEL 시장의 확대

| 번호 | 내용 |

| 1 | APPLE의 VCSEL 4개의 공급 업체 중 하나(점유율 25%) |

| 2 | IIVI가 2019년 Finisar(Apple의 3D Sensor 주요 공급 업체)를 인수함 |

| 3 | 21년도에 iPhone World facing에 필요한 후면부 ToF Sensor 용 VCSEL 칩을 공급하는 두 개의 회사 중 하나(이 중 하나는 Lumentum이며 2020년까지는 독점이었지만, 21년부터는 투식스가 인수한 Finisar도 생성할 예정임) |

| 4 | VCSEL은 IPhone 12에서부터 전면 뿐만 아니라 후면 센서에도 장착됨 IPhone 12 기준 : 40개 (점차 장착되는 VCSEL 칩이 많아질 수 있나와 APPLE의 시장 점유율이 중요해 보임) |

| 5 | VCSEL을 이용한 컨텐츠가 없기 때문 갤럭시는 20부터 빼고 있음, 다만 아이폰은 AR/VR 기업을 인수하여 VCSEL를 이용한 생태계를 만들려고 하는 것 같음(이건 그냥 예상임) |

4. 첨단 자외선 반도체 인쇄 기술(EUV)의 확대 가능

| 번호 | 내용 |

| 1 | ASML에 EUV 방식이 레이저를 거울을 팅겨서 얇게 회로를 그리는 기술인데 거기서 거울을 만든다. 이 역시 높은 CAGR를 갖고 있다. 다만, 이는 IIVI의 전체 매출 1~2%로 큰 비중을 차지하지 않는다. |

안좋은점

1. 3억 5천만 달러의 전환 사채 및 4억 달러의 보통주 전환 우선주

| 번호 | 내용 |

| 1 | 3억5천만 달러의 전환 사채(보통주)와 4억 달러의 의무 전환 우선주(IIVIP)를 공모했음 총 7억5천만 달러 |

| 2 | 3.5억달러의 전환 사채는 2022년 9월 1일에 보통주로 전환되는데, 전환 가격($46~$47)보다 상환 시점의 주가가 높을 경우 유상증자를 통해 현금을 확보해 지급할 계획이라고 한다. |

| 3 | 우선주(IIVIP)는 2023년 7월 1일에 보통주로 전환됨 |

| 4 | 현재 전환 사채와 우선주 7억 5천만달러가 모두 주식으로 전환될 경우 최대 1700만주에서 최소 1200만주 정도 주식 수가 늘어날 수 있다. |

2. 공매도 현황

| 번호 | 내용 |

| 1 | 10월 15일 공매도는 15,323,323, 11월 13일 공매도는 13,198,238으로 실적 발표(11월 6일) 이후 공매도가 크게 감소하기 시작했으며, 전체 발행 주식 수 대비 비율로 확인해보게 되면 14.8%에서 12.7%로 2.1% 감소한 수치이다. |

| 2 | 6월 30일(11,666,411) 이후 공매도가 폭발적으로 증가한 상태이며, 이 이유는 7억 5천만달러의 전환 사채 및 우선주 때문으로 보인다. |

R&D 비율 (R&D / Gross Profit * 100)

| 기준 날짜 | R&D 비율 |

| 2020-09-30 | 27.31% |

| 2020-06-30 | 41.4% |

| 2019-06-30 | 26.7% |

| 2018-06-30 | 25.4% |

| 2017-06-30 | 24.9% |

유동/당좌/부채 비율

| 기준 날짜 | 유동 비율 | 당좌 비율 | 부채 비율 |

| 2020-09-30 | 308.8% | 209.6% | 79.6% |

| 2020-06-30 | 265.9% | 173.8% | 152.1% |

| 2019-06-30 | 300.5% | 190.9% | 72.4% |

| 2018-06-30 | 322.2% | 217.2% | 72% |

| 2017-06-30 | 379.7% | 269.6% | 64% |

실적 발표

| 기준 날짜 | 실제 EPS | 예상 EPS | 실제 매출 | 예상 매출 |

| 2020/09 | $0.84 | $0.54 | $728.08M | $728.89M |

| 2020/06 | $1.18 | $0.77 | $746.29M | $714.99M |

VHT

분석 내용들에 대한 생각

| 번호 | 내용 |

| 1 | 헬스케어 산업의 수익에 영향을 줄 수 있는 고령화 및 만성질환 수가 지속적으로 증가하고 있으며, 이번 코로나 사태로 MedTech와 인프라에 대한 관심이 지속적으로 커지고 있다. 다만, 대법원 의료 보험법의 최종 판결에 따라서 민영 건강 보험 회사들의 수익이 줄어들 것이다. |

| 2 | 단기적으로 민영 건강 보험 회사의 수익이 줄어든다고 하더라도 헬스케어 산업의 미래 성장성이 크게 훼손되지 않을거고 생각한다. 그리고 고령화 사회가 되면 헬스케어에 대한 투자는 더욱 커질 수 밖에 없을라고도 생각한다. |

| 3 | 헬스케어 개별 시장의 미래 성장성을 확인해봐도 모두 5~7%정도 성장을 하는 중이기 때문에 성장 산업 시기를 지나고 성숙 시기도 지난 후에 사양 산업으로 넘어갈 때에는 매도를 고려해봐도 크게 문제가 없을 것 같다. |

사야하는 이유

1. 글로벌 헬스케어 시장 및 미국 의료 산업 규모 증가

| 번호 | 내용 |

| 1 | 글로벌 기준 헬스케어 산업은 2019년 기준 8.5조 달러이며, 2022년까지 11조9천800억달러까지 늘어날 것으로 예상 |

| 2 | 미국 의료지출이 2019년에 3.81조 달러이며, 2020년에는 4.01조 달러로 증가할 것으로 예측된다고 함 |

| 3 | 의료 산업 통계에 따르면 2014년 이후 글로벌 의료 산업의 연간 성장률은 7.3%이며, 2022년까지 연 평균 8.9%로 성장할 것으로 예상 |

| 4 | 미국의 경우 2019년에서 2028년까지 5.4%의 연간 성장률을 보일거라고 함 |

2. 인구의 고령화 가속화

| 번호 | 내용 |

| 1 | 세계 인구의 11.5%는 2021년까지 65세 이상이 될 것이라고 함 |

| 2 | 미국의 경우 매일 약 1만명씩 65세가 되며, 2030년까지 6천백만명이 65세가 될 것이다. |

| 3 | 미국 인구 조사국 전망에 따르면 2034년 미국 역사상 처음으로 18세 미만 미국인보다 65세가 더 많을거라고 한다. |

3. 의료비 지출 및 시장 규모 증가

| 번호 | 내용 |

| 1 | 미국의 경우 1인당 의료비 지출이 가장 많았으며, 의료 비용이 다른 국가들보다 2배 정도 높다. |

| 2 | 미국 제약 기업은 글로벌 탑 20개 중 절반을 차지하며, 2020년 기준으로 미국 시장이 가장 크다. |

| 3 | 미국의 경우 GDP 대비 항상 18% 정도의 의료비 지출을 차지하였음 2019 : 17.8% 2018 : 17.8% 2017 : 17.9% 2016 : 18% 2015 : 17.6% 2014 : 17.3% |

4. 헬스케어 개별 시장 성장률

| 번호 | 내용 |

| 1 | 글로벌 체외진단 시장의 규모는 2013년 약 498억달러에서 2017년 약 661억달러로 연평균 7.3%씩 성장해왔다. 다만, 기사에 따르면 2018년 약 681억2000만달러에서 2023년까지 약 879억3000만달러에 도달할 것으로 전망되고 연평균 성장률은 5.2%에 이를 것으로 예상되는 것으로 보아 해당 시장의 연평균 성장률이 감소한 것으로 보인다. |

| 2 | 글로벌 의료기기 시장이 2017년 기준 약 3500억 달러로 20202년까지 연 평균 5.1% 성장할 것으로 전망되고 있다. 비교적 최근 보고서에 따르면 2019년에는 4044억 달러로 연평균 3.9% 성장률을 보이고 있다고 한다. 해당 보고서 기준으로 2017년은 약 3600억 달러로 키움 증권의 보고서가 잘못 작성되었거나 연평균 성장률이 감소하였을 수 있다. 다만 미국 시장의 경우 2014년부터 2019년까지 5.4%의 연평균 성장률을 보였다. 미국 의료기기 시장 (연평균 성장률 : 5.4%) 2014 : 133,113.6 2015 : 139,721.1 2016 : 147,324.5 2017 : 155,611.6 2018 : 165,021.6 2019 : 172,909.6 |

| 3 | 글로벌 의약품(처방 의약품 + 일반 의약품) 시장은 2018년 864억 달러에서 2024년 1222억 달러로 증가할 것으로 예상했다. (2020년부터 2024년까지 약 7%의 연평균 성장률) 2024 : $1222bn 2023 : $1140bn 2022 : $1065bn 2021 : $992bn 2020 : $929bn 2019 : $880bn 2018 : $864bn |

5. 헬스케어 기업의 손익에 지속적인 영향을 주는 요소들이 지속적으로 증가하고 있다.

| 영향을 주는 요소 | 현재 및 앞으로의 상황 |

| 인구 증가 및 고령화 | 고령화의 경우 지속적으로 증가하고 있음 |

| 만성질환자수의 증가 | 지속적으로 증가하고 있음 |

| 인프라/MedTech에 대한 투자 증가 | 의료 산업에 대한 투자 증가 및 산업 성장 중 |

지켜봐야할 내용들

| 번호 | 내용 |

| 1 | 보수적인 성향의 배럿 대법관이 입관되었기 때문에, 11월 10일 대법원 의료 보험법(Affordable Care Act - 오바마 케어) 최종 판결이 뒤집힐 가능성 있다. (오바마 케어가 없어지면, 민영 건강 보험회사들에게 악재가 될 것이다.) 다만, 2명의 보수성향의 대법관이 오바마 케어의 존속에 대하여 긍정적인 발언을 했기 때문에 결과가 나오기전까지는 어떻게 될 지 알 수 없다. |

| 2 | 현재 오바마 케어에 대한 변론 쟁점은 3가지이며, 이 중 의무 가입 조항을 제외한 나머지 조항에 대해서 두 대법관이 찬성하는 듯한 발언을 한 것으로 알려졌다. 1. 원고들이 소송을 제기할 수 있는 법적 지위가 있는지 (원고 적격) 2. 오바마 케어의 의무가입 조건이 사실상 위헌인지 3. 만약 위헌이라면, 의무가입을 제외한 나머지는 유효한지 |

| 3 | 트럼프, 바이든 모두 약 값 인하에 대해서 말하고 있으며, 바이든의 경우 약값 상승을 인플레이션 수준으로 제한하고자 함 (바이든 당선) |

| 4 | 바이든이 오바마 케어에 매우 긍정적인 베세라을 보건부 장관에 지명했다. |

참고할 자료 (20년 12월 10일 기준)

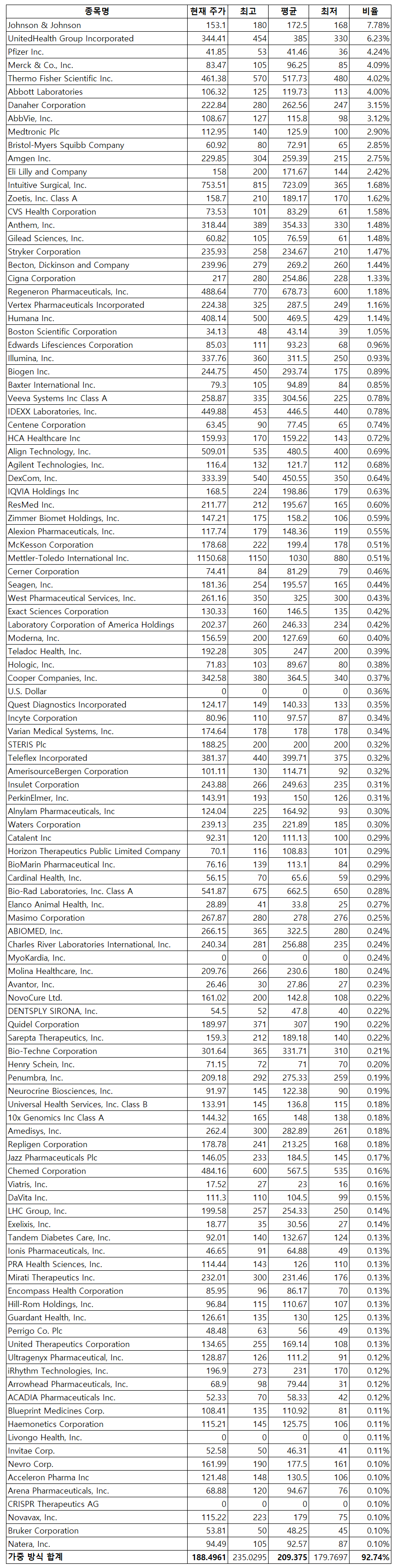

VHT ETF의 경우 0.1% 이상의 지분을 가지고 있는(합 92.74%) 종목들 115개 중 20개를 제외한 나머지 종목들은 현재 주가보다 평균 목표 주가가 높았고, 가중 방식으로 합을 구해보면 현재 주가 188.4961, 평균 목표 주가 209.375이 나왔다.

(실제 VHT 주가와는 상관 없는 수치이며 단지 하나의 참고용 데이터로만 활용)

'주식 > 주식 포트폴리오 공유' 카테고리의 다른 글

| [21.02.10] 신재생 에너지 (ICLN ETF) - 포트폴리오 공유 (0) | 2021.02.10 |

|---|---|

| [20년 12월] 투자 포트폴리오 공유 (0) | 2021.01.08 |

| 투자 포트폴리오 공유 (20년 10월) (0) | 2020.11.10 |

| 투자 포트폴리오 공유 (20년 9월) (0) | 2020.10.09 |

| 투자 포트폴리오 공유 (20년 8월) (0) | 2020.09.11 |

댓글